投资要点

一 核心观点

我们认为,行业政策改变了2021年快递股投资的基础逻辑。本年度加盟制快递行业的投资逻辑,从长期集中度提升逻辑,转变为阶段性修复逻辑。本轮快递行业修复行情,始于政策调控,发展于龙头策略变化,随着派费上调而被催化,将在旺季到来期间接受验证,并伴随着集中度提升的可能性。本轮修复行情的持续性或将超过市场及我们此前的预期。重点关注头部企业短期基本面修复,我们重申圆通速递、韵达股份、中通快递的“买入”评级。

二 摘要

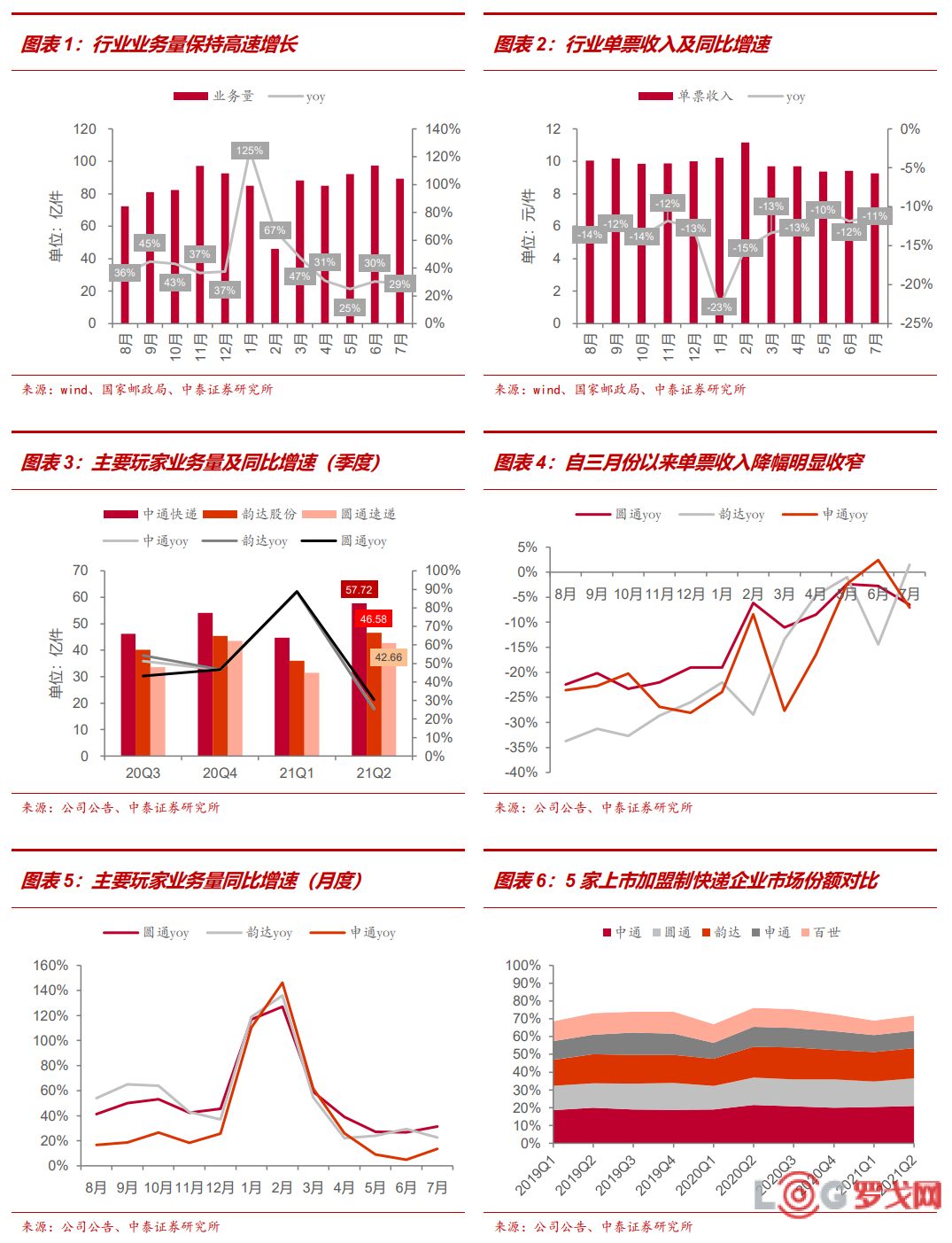

● 起势:行业监管态势强化,龙头战略转变。我们在5月报告《短期迎缓和,长期仍分化》中提到,《浙江省快递业促进条例(草案)》出台的核心关切是保障快递员的相关权益。行政干预下,短期行业迎阶段性温和时期。此后,行业监管态势不断强化。二季度以来,头部企业主动调整战略,提升服务质量、稳定加盟商网络,着眼于长期综合实力的提升。从数据来看,自三月份以来,头部企业单价同比降幅收窄趋势明显,特别是7月份,韵达单票收入同比转正,同比增长1.5%。

● 催化:派费上调。近期,快递企业陆续宣布上调0.1元末端派费价格,用以提高快递员收入。根据我们草根调研,0.1元的派费上涨已经有大部分传导至客户端。虽然派费上涨本身并不能为加盟制快递总部带来额外收益,但此次派费传导体现了政策的方向与执行力,提升了市场对快递行业的关注度,使得市场开始期待行业利润的修复及弹性的释放。

● 验证:旺季价格及盈利弹性。我国法定节假日和电商购物节多集中在下半年,快递行业下半年业务量占全年比重超60%,其中四季度业务量占全年30%以上。考虑到行业旺季将至,各公司提价压力较小,单票收入降幅有望收窄,甚至回升。经历了过去激烈的价格战,2021上半年,中通快递、韵达股份、圆通速递的快递单票净利已经降至0.17、0.04、0.06元。这意味着,2021年下半年,单票净利的小幅回升,可能带来显著的盈利弹性,盈利弹性的释放是此次修复行情持续与否的关键验证。

● 进一步演绎:集中度提升的可能性。我们认为快递行业是典型的规模经济,将持续走向高度集中。而2020-2021年,行业核心玩家数量不降反增,一度让市场怀疑行业缺乏竞争壁垒。我们强调,电商快递行业是一个进入门槛低,但持续经营和盈利的门槛极高的行业。效率上的微小差异,将带来股东回报上的巨大差异。行政干预下,短期价格战趋缓,但行业依然可以靠服务差异分化。加盟制快递是轻资产行业,其产能的变化时而缓慢,时而可以剧烈。2021-2022年,市场或将再一次见证行业集中度的提升。若出现集中度提升事件,则本轮行情将进一步演绎。

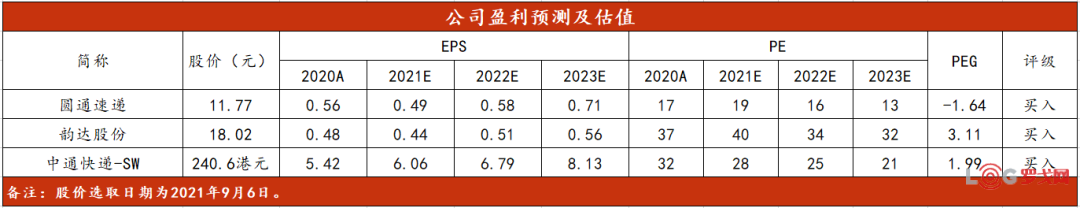

● 推荐标的:圆通速递、韵达股份、中通快递。行政监管下,短期价格战趋缓,行业新进入者难以通过低价战略提升份额,行业趋向服务质量的竞争。头部企业战略转变,短期利润有望修复。长期视角下,行业分化逻辑不变,看好头部企业的长期价值。重申圆通速递、韵达股份、中通快递“买入”评级。

● 风险提示事件:

(1)相关政策的实施仍有不确定性,价格战仍有加剧的可能;(2)行业长期成本曲线若走平,将不利于企业之间的分化。

零担收入破200亿,连续多年稳居前三,跨越速运的竞争武器是什么?

1385 阅读

全球空运货代哪家最强?最新25强出炉,6家中国企业上榜

1146 阅读

中远海运特运与两家码头签约

947 阅读DHL投资5.5亿英镑扩展物流业务

993 阅读淘宝闪购上线盒马专区

964 阅读菜鸟香港智慧货运中心荣膺TAPA认证!航空货运安全标准达国际顶尖水平

936 阅读2025年6月电商物流指数为111.8点

903 阅读京东外卖疑似内涵友商:好生意不靠“烧”、不靠“刷”

833 阅读提前35天!2025年快递业务量突破1000亿件

832 阅读2025年6月份中国沿海(散货)运输市场分析报告

847 阅读