[罗戈导读]2022年第二季营收49亿元,较上年同期增9%,增长符合预期。经调整后净亏损为19.7亿元(21年同期为13.25亿元)。

[罗戈导读]2022年第二季营收49亿元,较上年同期增9%,增长符合预期。经调整后净亏损为19.7亿元(21年同期为13.25亿元)。

【事件】哔哩哔哩发布2022Q2财报:2022年第二季营收49亿元,较上年同期增9%,增长符合预期。经调整后净亏损为19.7亿元(21年同期为13.25亿元)。

流量延续稳健增长,用户保持高粘性。Q2月活用户达到3.06亿(yoy+29%),用户日均使用时长89分钟,社区整体流量同比增长48%。在短视频、OTT等多场景的渗透下,DAU/MAU粘性指标达到27.3%(同比提升0.9pct,环比提升0.3pct)。稳健的获客持续投入,预计Q3/Q4环比获客投入有所加大,MAU增长较为持续。

游戏边际有所缓解,广告受宏观经济影响较为持续。22Q2受版号影响游戏业务收入为10.5亿(yoy-15.2%),游戏版号逐步恢复,国内游戏4款获得版号,产品线中6款游戏(其中两款为自研),海外《机动战姬:聚变》表现亮眼,预计带动公司下半年同比修复。疫情冲击广告主投放意愿不强,Q2收入为11.58亿(yoy+10.4%,略超此前11.41亿预期),公司预计Q3现金流水口径yoy+20%,变现好于行业,市占率持续提升。增值业务增长稳健,Q2增值服务板块收入21.03亿(yoy+29%,增长符合预期),直播与主站内容进一步打通,MPUyoy+70%,大会员达到2100万(yoy+19%),预计直播业务在流量支撑下,增长较为持续,大会员业务受内容排期影响,环比有所下滑。

短期一次性费用较多,降本增效持续推进。当季度优化组织与终止若干游戏项目开支产生近2亿的一次性支出,收入占比为4%(主要确认在费用中,占比为3.4%),亏损幅度超此前预期。Q2调整后毛利率为16%,主要来自收入结构的影响。销售费用绝对值同比下降16%,费用率控制在24%,获客成本持续下降。同口径调整下,管理和研发费用率分别为10%/21%(yoy+3pct/8pct),如果扣除掉人员和游戏项目的一次性调整,管理和研发费用率合计为13.62亿(前值13.02亿元)。

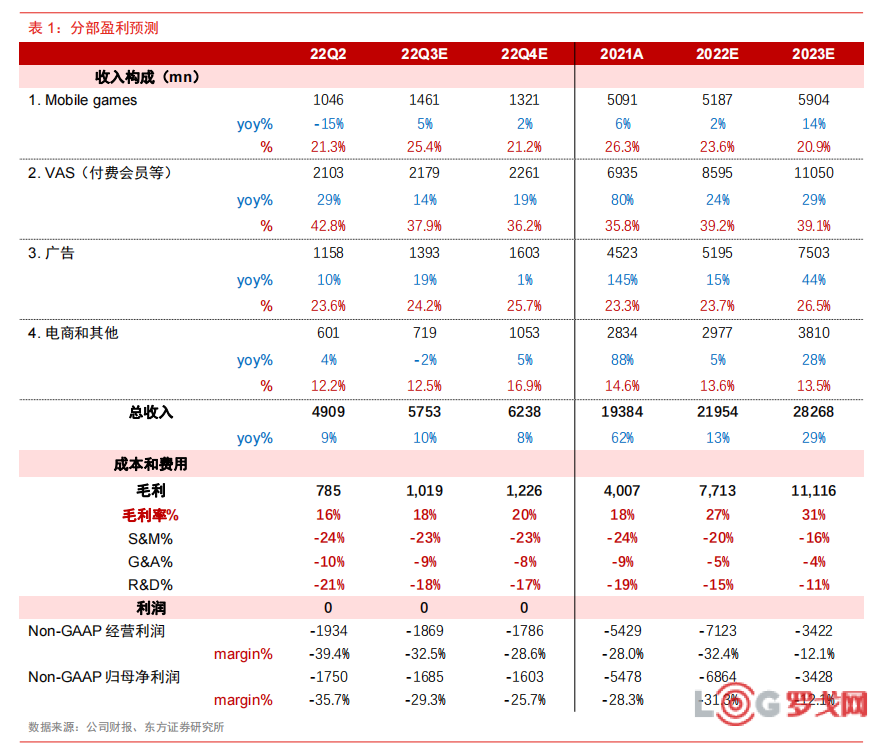

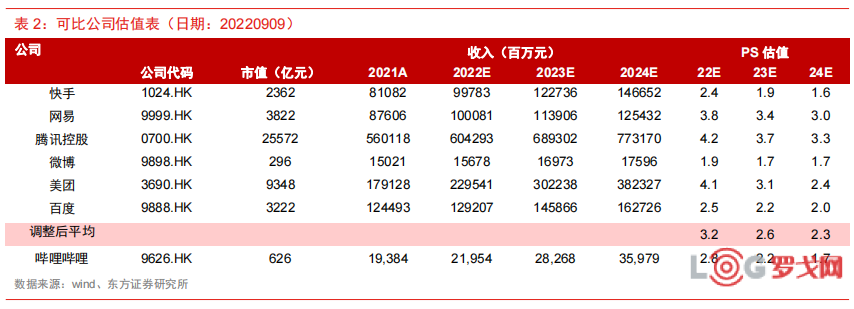

外部环境影响具有持续性,对商业化和盈利改善产生负面影响,我们预计22-24E收入分别为219.6/282.7/359.8亿元(原预测227/297/383亿元),盈利能力逐季度改善趋势不变,可比公司估值法选取同类互联网公司,对应22年PS 为3.3x,对应市值730亿元,汇率0.88,对应目标价212.3港元/股,维持“买入”评级。

盈利预测

可比公司估值

风险提示

用户增长不及预期;成本管控不及预期。

【社招管理岗】最新宝洁全职管理岗位合集

6002 阅读

特斯拉智能制造校招专项:24-25届物流、供应链类岗位

5038 阅读

中远海运特运启动2025校园招聘~

4759 阅读亚马逊全球物流团队「物流销售岗位」热招中

4649 阅读SHEIN 100+热招岗位等你投递

4506 阅读申通仕官生招募计划(2022-2024届均可投递)

4075 阅读实习丨顺丰集团速运上海区实习生招聘全面启动!

3940 阅读亚马逊 “高阶职位”来袭,抢先投递!

3730 阅读SHEIN社招资深物流运营专员;战略经营分析专家(供应链);仓储经理(英语);资深供应商管理专员(物流);资深经营分析师(履约)

3781 阅读中通快递25届校园招聘物流运营、物流网络等岗位

3494 阅读