[罗戈导读]项目工程付款模式的日渐严苛,让移动机器人的经营备受挑战。

[罗戈导读]项目工程付款模式的日渐严苛,让移动机器人的经营备受挑战。

项目工程付款模式的日渐严苛,让移动机器人的经营备受挑战。

叠加疫情影响,许多移动机器人企业爆发现金流稳定性问题,直接掐住企业生死命脉。加上资本冷却、下游需求遇冷的环境,移动机器人企业的“输血管”岌岌可危。

企业为了生存,为了扭转局面,跑马圈地的扎入多个赛道,使得经营问题难上加难。其中一个典型的代表就是,企业不断向客户让步,话语权被削弱,利润也一再被压缩,甚至出现了严苛且极限的“0091”付款方式。

在“融资难”、“订单难”与“回款难”的经营环境下,移动机器人企业又该何去何从?

0091的极限付款是如何出现的?

下游行业的经济环境,需求分布,大客户的采购习惯,内卷的竞争态势,都直接影响着工程项目好不好做,回款好不好拿。

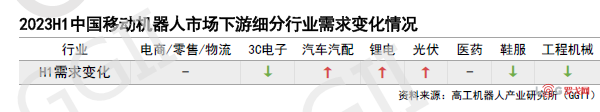

相较于2022年因为疫情导致的供给端矛盾,2023更突出的问题体现在需求端的收紧。最明显的表现是,大部分行业需求紧缩,机会只藏在少数几个行业中。

据GGII《2023年自主移动机器人(AMR)产业发展蓝皮书》显示,2023年上半年,超过60%的厂商反映订单增长放缓,超过35%的厂商订单呈同比下滑态势。

从应用层面来看,过去移动机器人的主要应用行业为电商/零售/物流、3C及半导体、汽车汽配、锂电、光伏、医药、鞋服、工程机械等行业。尤其是以3C、汽车及零部件、半导体为主。

到了2022年下游应用行业需求分化明显,只有新能源、汽车、工程机械等行业表现稍好。其中新能源行业(主要是锂电和光伏)产业链环节集成度持续提升,供应链压力凸显,开启扩产潮,出货量增长近70%。3C、面板、电商、3PL、家电等行业需求相对低迷。

2022年中国市场移动机器人下游应用行业分布(按出货量)

某移动机器人集成商向高工移动机器人表示,一句话总结,疫情直接改变了订单的分布。“疫情前有十几个大行业,订单比较均衡,大家都有饭吃。但现在两极分化严重,除了新能源外,其他行业都萎靡不振了,所以新能源就算倒贴着钱,也得做。”

他举例,做食品、家具的,一年可能只有一两个单几千万的单子,但是新能源头部企业能有上百亿的订单发出去,不可同日而语。

由于订单需求高度集中在一两个赛道内,使得移动机器人行业加剧内卷,价格战越打越猛烈。

同时移动机器人企业扎堆往几个火热的赛道跑,也让客户完全占据了主导地位,变得愈加强势。而客户话语权最直接的体现,就是对付款方式的决定权。

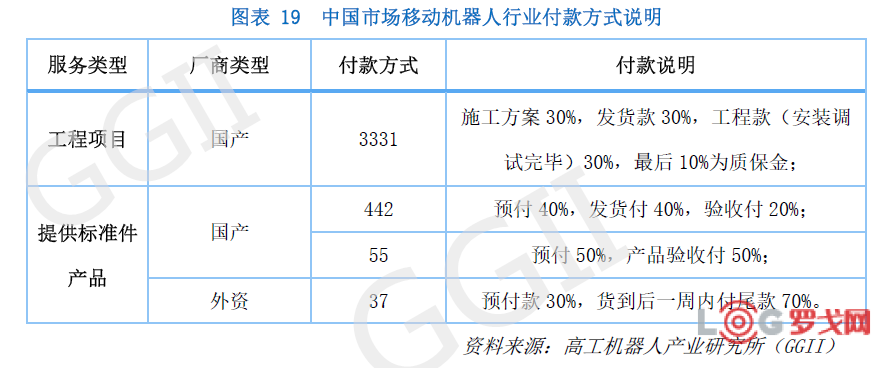

此前,按照服务类型,业内普遍的付款方式为“3331”、“442”和“55”。其中国内工程项目的主要付款方式为“3331”,即施工方案付30%,发货款付30%,工程款(安装调试完毕)30%,最后的10%为质保金。

某集成商告诉高工移动机器人,疫情后付款方式变得愈加苛刻。项目付款一般是“3331”、也有“0631”,更为极限的是“0091”。

0091就是在前期施工、发货阶段需要先垫一笔钱出去,直到安装调试完毕,才有90%的收入。要知道一个项目的付款周期可能会长达两年,每个付款节点之间相差3—6个月不等,这就意味着,在很长一段时间内,移动机器人企业都无法收到回款。如果遇到项目烂尾,甚至还要倒贴钱。

由于付款方式苛刻,参与移动机器人项目的集成商往往需要垫资,如果几个项目一起进行,或者单个项目金额较大,企业通常会面临较大资金压力,从而增加企业的生存风险。

“现在大型集成商面临的最大风险点就是资金链的问题,因为每个大型集成商里都有过亿的应收账款。”该集成商表示。

因此,行业间形成了一种心照不宣的默契。在接一个大客户的项目前,要做好“亏钱”的准备:你打算亏多少钱?你能亏多少钱?如果钱不够,请你先融一笔钱再入场。

此外,随着大客户的话语权越来越强,其采购的偏好甚至会影响整个行业的发展。

是性能还是价格?这种选择的偏向,让其他想要接订单的企业,朝着这个方向改进。

而客户大多数时候,都以“价格”优先,这就导致了企业们纷纷以降价策略来吸引客户,最终某些企业不惜亏本做项目,在某种程度上又助推了价格战的厮杀。

“如果某个行业的头部企业,采用低价中标的策略,那么这个行业就会迅速卷起来。”

沸水遇冰,融资“输血管”堵塞

如果说下游行业的变化给移动机器人企业带来的,是并不那么美好的经营环境。那么融资环境遇冷,更是雪上加霜。

目前不少移动机器人企业处于发展早期阶段,尚未实现自我造血,需要依赖外部融资。当为企业提供弹药的后方力量慢慢收紧,企业怎么去市场上厮杀,跑出一个更好的经营模式?

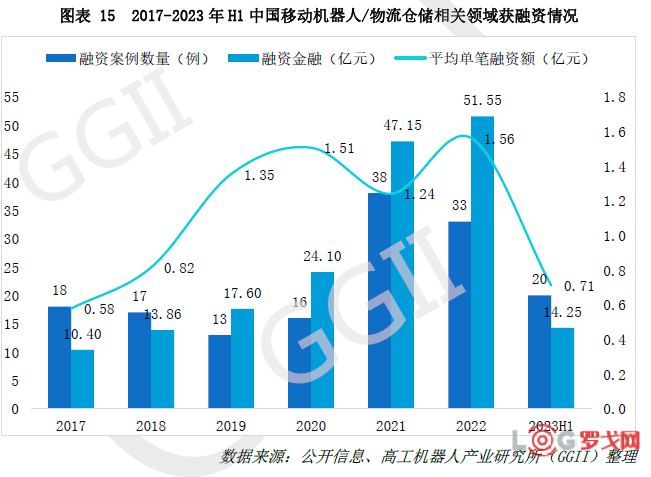

从融资方面来看,如果拉长时间线观察,我们会发现从2017年到2023年,移动机器人的融资市场发生了相当曲折的变化。

根据高工机器人产业研究所(GGII)数据显示,2017年中国移动机器人领域融资案例数量18起,融资金额10.40亿元;2018年融资案例17起,融资金额13.86亿元;2019年融资案例13起,融资金额17.60亿元。2020年融资热度有所恢复,融资案例16起,金额24.10亿元,数量和金额都有所增加。

2021年后,因疫情缘故,无人配送概念火热,移动机器人市场迎来了前所未有的高潮,融资数量跃升至38起,融资金额达到了47.15亿元的新高度。

GGII表示:“从融资的数据来看,2021年是移动机器人市场投融资尤其火爆的一年,不管是融资数量还是融资金额,相较于2020年,都呈翻倍的增长。”

人们几可感到金钱的滚烫之势。这一年亿元级以上融资就超过13起,不少企业完成了2轮及以上的融资。平均单笔融资额从2017年的0.58亿元,2022年上升到了1.56亿元。

具体来看,多数移动机器人企业订单增长超100%,整体表现良好,复合机器人、叉取式、料箱式AGV也顺风起飞。

到了2022年,数量有所减少,为33起,但融资金额却增长到了51.55亿元。

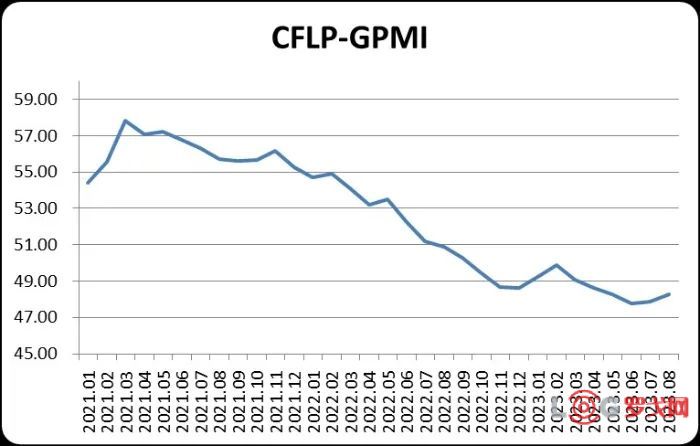

然而,2022年还只是热度稍缓,到了2023年情况却大为加剧。截至今年9月,由于经济不确定性增大,全球制造业PMI指数连续11个月低于50%,全球制造业的恢复面临较大阻力。

这种情况下,移动机器人领域融资热度也普遍下降,资方“躺平”。据GGII不完全统计,2023年上半年中国移动机器人/物流仓储相关领域融资案例共19起,涉及金额14.25亿元,融资金额同比下降近50%。目前,暂未出现资本态度的转变。同时,资本市场上的钱进一步向头部公司聚拢,“马太效应”加剧。

一朝“输血管”堵塞,带给移动机器人无异于一记迎面痛击。尚不能依靠主营业务盈利的移动机器人企业们,难以承受资金链紧张带来的一系列问题。

“新企业和老企业的差别太大了,新企业没挣到钱就先大笔花钱跑马圈地,资本一旦退场,他们都会面临生存危机。”一位行业人士如是道。且比起更受资本青睐的头部企业,中腰部公司的生存状态更艰难。

资本的来了又去,留给了初创企业的是资金不连续的问题,由此衍生了研发和市场战略调整、订单难等一系列问题。

但面对全球经济持续下行、资本金变得“越来越贵”的现状,移动机器人靠融资“续命”的理想终将败给现实。

如何迎接更好的明天?

综上所述,在极限的付款模式、融资艰难、项目需求不振的情况下,导致了一种十分别扭的状态:因为没有融资,哪怕项目不挣钱,没形成自我造血能力的企业也必须去做项目。而为了融资和抢占市场份额,也必须积攒标杆案例。

“大家都在捏着鼻子做项目,开心的是终于有项目做了,难受的是项目费时费力,却没有太多利润。”某移动机器人公司销售总监反馈。

而如果项目烂尾,或某个应用行业需求大减,甚至会进一步加剧资金链的风险问题。

毕竟移动机器人应用行业需求兴衰更迭迅速,短短几年风口就能从3C电子、汽车及汽车零部件到新能源。当企业投入大量人力物力到某个行业后,一旦该应用行业热潮过去,企业便不得不面对人员冗余、回款难等问题。

因此,企业在提高自身的盈利能力,保持充足的现金流的同时,也要学会挑选客户,谨慎进入赛道。某移动机器人厂商表示,在选择一个新的目标行业之前,会先确定行业的未来前景光明。其次,思考公司在其中是否有核心竞争力与长期竞争优势。

那么,今年“订单难、回款难、融资难”的问题会不会改变?

高工移动机器人认为,尽管工业移动机器人总体还在增长,但是细分行业冷热不均,“订单难、回款难、融资难”的情况仍将持续一段时间。

不过值得注意的是,今年7月以来,全球制造业PMI结束下降趋势,连续2个月环比上升,呈弱势修复状态。其中中国制造业PMI虽仍在50%以下,但连续3个月上升,向好回升的势头进一步稳固。

目前我们仍要做好抵御寒风的准备。某移动机器人零部件企业认为,跨过资本的狂热期后,现在的“低迷”才会是未来的常态。

身处其中的我们更需要做的,是专注于自身优势行业的沉淀,不断优化机器人的各项软硬件,构建起自己的护城河,提高盈利能力,并关注整个移动机器人行业的发展。

保持充足的现金流,或许才是这场“耐力赛”的致胜关键。

Tracy:绿色不是成本!

6619 阅读

靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

3142 阅读

跃点物流科技获350万美元A+轮融资

2848 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

1822 阅读京东物流发布全球织网计划2.0路线图:全面构建海外仓配“2-3日达”时效圈

1532 阅读物流新央企成立!中国数联物流信息有限公司

1146 阅读顺丰、圆通、韵达、申通发布最新业绩

992 阅读科技助力轮胎制造业转型,菜鸟与华勤集团通力轮胎自动化仓储升级项目正式启动

976 阅读中力股份上交所主板上市,电动叉车市场迎新机遇

992 阅读顺丰实现全货机国内航班首次可持续航空燃料商业飞行

919 阅读